跨越2022丨触底之后,起重机市场有能力反弹吗?

据中国工程机械工业协会统计,2022年工程起重机总销量46622台,相较2021年同期的79000台下降约40.0%。塔式起重机首次被协会列入统计范围,尽管全年交出21045台的成绩单,但面对连年下降的租赁利用率,市场表现也不容乐观。

工程起重机在2020年和2021年克服不利因素,创造历史销量高点之后,为什么在2022年再次遭遇“滑铁卢”?2023年能不能打一个翻身仗?我们来看看数据背后的故事吧!

工程起重机

开工率两年持续领先,汽车起重机蓄势待发

作为工程起重机的核心产品,2022年汽车起重机销量同比降幅度最大,几乎腰斩。

从数据来看,2022年1-12月纳入协会统计的7家汽车起重机制造企业共销售汽车起重机25942台,同比下降47.2%。

8家履带起重机制造企业共销售履带起重机3215台,同比下降19.4%。

16家随车起重机制造企业共销售随车起重机17465台,同比下降31.7%。

相较于2021年,履带起重机各月销量起伏不大。对比2021年3、4、5、6月传统的销售旺季,2022年同期多个城市的封城带来的影响显而易见。

第一工程机械网此前发布《盘点2021丨工程起重机:逆周期而上,出口注入新动力》一文中曾提及,“国六”排放标准的实施势必带来的设备更新换代的增量,经过2020年和2021年的需求释放,购机高峰已过。面对2022年空前严格的疫情防控,企业的停工停产;叠加行业进入下行周期、基建开工率不足等因素,工程起重机销量下滑态势难挡。

另据公开数据显示,自2021年1月起,汽车起重机月开工率长期领先其他设备,加上国内起重机制造商抓住了风电产业快速发展的机遇,徐工XCA2600、三一SAC24000T、中联ZAT24000H作为全地面起重机中的佼佼者,完美承接了风机大型化的需求,不断刷新着风机吊装新高度。

2022年工程机械出口依旧强势,汽车起重机的表现尤为突出,据协会公布的前十个月数据显示,8、9、10月出口同比增长率分别为103.9%、112.6%、96.4%,几乎都是翻倍增长。

以三一SCE800TB-EV电动伸缩臂履带起重机交付荷兰客户,徐工XCC2000伸缩臂风电起重机完成欧洲首吊等事件为代表,标志着国产起重机制造商已经进入欧美主流市场,口碑和销量兼收。

建筑起重机

装配式建筑利好,塔吊潜力正在被激发

作为建筑起重机的核心产品,塔式起重机全年累计销售21045台。全年各月销售数据起伏不大,其中4月销量最高,2187台,12月销售1334台垫底。

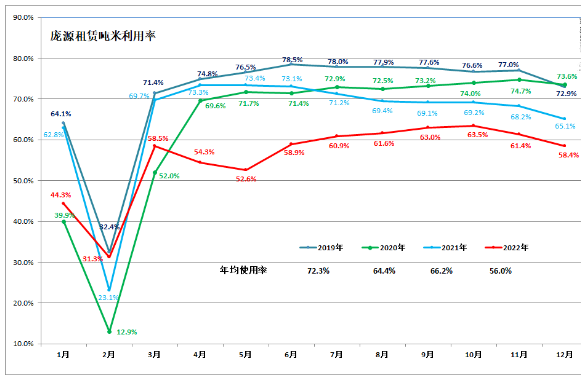

据庞源租赁年利用率数据显示,2022年年均利用率为56.0%,相较于2021年的66.2%下降超过10个百分点,2020年同期为64.4%,2019年同期为72.3%。受房地产低迷影响可见一斑。

庞源租赁装配式建筑产值占比,是一个值得注意数据。2022年庞源租赁装配式建筑产值占比为29.5%(2021年同期为28.1%);2022年12月庞源租赁装配式建筑产值占比为33.0%,2021年同期为28.2%,2020年同期为31.2%。

这个数据是逐年提升的。换言之,2022年7月起,住建部、国家发改委大力发展装配式建筑,预计2030年,装配式建筑占当年城镇新建建筑的比例将达到40%,类似的政策利好,将使塔式起重机的产值占比进一步提高。

正所谓“压力越大,反弹越高”,在低谷蓄力,在高峰绽放。2023年基建投资方向仍将以水利、交通、农业农村基础设施、市政及园区改造等传统基建为主体,以绿色能源建设,如光伏、风电设施建设,特高压、数据中心等新基建为重要抓手。

跨越2022,期待2023。相信御风而行的中国工程起重机必将乘势而上,一手抓传统基建,一手抓新基建,打造一个又一个产品“护城河”。我们也相信在装配式建筑已经占据1/3市场的塔式起重机也将建造更多的高楼大厦,未来起重机市场必将迎来一场漂亮的翻身仗。

(文章来源第一工程机械网)